ここから本文です。

更新日:2025年7月18日

国民健康保険税

国民健康保険制度は、加入者の皆さんが病気やけがをされたとき、安心して医療機関にかかれるように、保険税を出し合い、お互いに助け合っていこうという制度です。

職場の健康保険や後期高齢者医療保険制度に加入している方、生活保護を受けている方などを除くすべての方が国民健康保険の被保険者となり、国民健康保険税を納めることになります。

国民健康保険税は、1年間にかかるすべての医療費を予測し、そこから被保険者の皆さんが病院などに支払う一部負担金や、国などからの補助金等を差し引いた分が保険税の総額(医療分・後期高齢者支援分)となります。

なお、40歳から64歳までの国民健康保険加入者の方は併せて介護保険分が加算されます。

保険税の納税義務者は世帯主

保険税を納める義務は世帯主にあります。そのため世帯主が国保に加入していなくても、世帯の中に1人でも国保加入者がいれば納税通知書は世帯主に送られます。これを「擬制世帯主」といいます。

国民健康保険税の税額

令和7年度税率

|

区分 |

所得割率

|

均等割額 (一人あたり) |

平等割額(一世帯あたり) |

|

|

一般世帯 |

特定世帯※1 |

|||

|

医療分 |

7.00% |

17,000円 |

23,000円 |

11,500円 |

|

支援分 |

4.00% |

7,000円 |

9,000円 |

4,500円 |

|

介護分 |

2.80% |

8,000円 |

7,000円 |

- |

※1「特定世帯」とは、国保世帯内に「特定同一世帯所属者」(後期高齢者医療保険制度へ移行した方で、移行後も世帯主及び世帯構成に変更ない方をいいます。)がおり、国保加入者が1人となる世帯のことをいい、5年間平等割額が半額となります。5年を経過した世帯については、その後3年間平等割額が4分の3の額になります。

令和7年度国民健康保険税の限度額

|

区分 |

限度額 |

|

医療分 |

660,000円 |

|

支援分 |

260,000円 |

|

介護分 |

170,000円 |

|

合計 |

1,090,000円 |

国民健康保険税の計算方法

国民健康保険税は次の計算方法により年税額で算出します。ただし、年度の途中で加入した場合や脱退した場合は月割により計算いたします。また、年度内に75歳になる方については誕生月の前月分までを計算します。

【医療分】

(課税対象所得金額※1×7.00%)+(17,000円×被保険者数)+23,000円

【支援分】

(課税対象所得金額×4.00%)+(7,000円×被保険者数)+9,000円

【介護分】40歳から64歳までの被保険者

(課税対象所得金額×2.80%)+(8,000円×被保険者数)+7,000円

1「課税対象所得金額」とは、被保険者ごとの前年中(1月から12月まで)の総所得金額、分離短期譲渡所得金額、分離長期譲渡所得金額、株式等に係る譲渡所得金額、商品先物取引に係る雑所得及び山林所得金額の合計額から基礎控除43万円を引いた金額になります。

その他留意事項

- 農家が家畜市場で特定肉用牛を売却した場合、所得税や住民税では免税所得の取り扱いとなりますが、国保税の計算ではすべて課税対象です。

- 退職所得は課税対象所得から除かれます。

- 純損失の繰越控除は認めますが、雑損失控除は認めません。

年度の途中で国民健康保険に加入又は脱退した場合

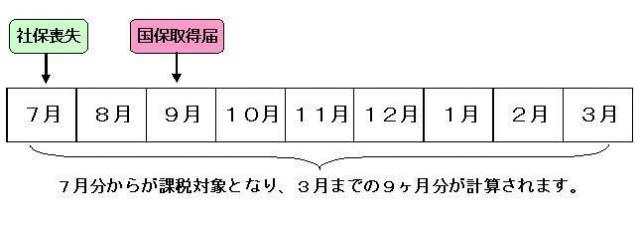

加入した場合(社会保険を脱退した場合)

資格を取得した月の分から課税されます。

取得日は届出日ではありません。よって、職場の健康保険等の資格喪失日が国保の取得日となりますので、さかのぼって国保税が発生する場合があります。

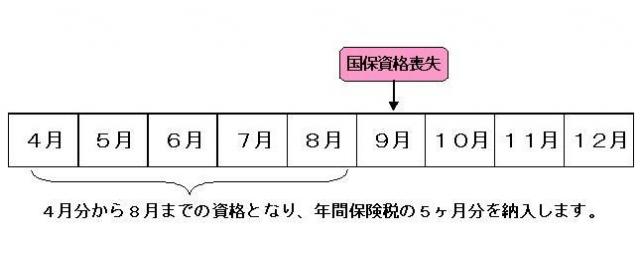

脱退した場合(社会保険に加入した場合)

資格を喪失した月の前月分までの月割計算となります。

届け出について→国民健康保険>手続きと届け出について

国民健康保険税の軽減

前年中の世帯の総所得金額が一定基準以下の場合は、均等割額・平等割額を軽減する制度があります。

| 7割軽減 | 世帯の所得の合計額が43万円+10万円×(給与所得者等<※1>の数-1)以下の場合 |

| 5割軽減 | 世帯の所得の合計額が43万円+(30.5万円×被保険者数<※2>)+10万円×(給与所得者等<※1>の数-1)以下の場合 |

| 2割軽減 |

世帯の所得の合計額が43万円+(56万円×被保険者数<※2>)+10万円×(給与所得者等<※1>の数-1)以下の場合 |

1給与所得者等とは、一定の給与所得者(給与収入55万円超)と公的年金所得者(65歳未満の場合は公的年金等収入が60万円超、65歳以上の場合は公的年金等収入が110万円超)の方を指します。

2被保険者数には、同じ世帯の中で国民健康保険から後期高齢者医療制度へ移行した方(特定同一世帯所属者)も含みます。

軽減の判定

- 軽減判定は賦課期日(4月1日現在、新規加入時及び世帯主変更時等)により判定します。

- 国保に加入していない擬制世帯主の所得も含まれます。

- 国保世帯内に所得申告をされていない方がいると軽減判定できません。

- 65歳以上の方で年金所得がある場合、当該所得から15万円を限度に控除した額で判定します。

- 軽減判定の総所得金額は専従者控除の非適用、譲渡所得に対する課税の特例の非適用等があります。

非自発的離職者の方への軽減

会社の倒産・解雇などによる離職(特定受給資格者)や、雇い止めなどによる離職(特定理由離職者)により、職場の健康保険等を脱退し、国民健康保険に加入された場合の保険税の負担を軽減する制度です。なお、軽減を受けるには届出が必要となります。

対象者(※下記のすべてに該当)

- 「雇用保険受給者資格者証」の離職理由コードが「11,12,21,22,23,31,32,33,34」のいずれかに該当。

- 離職日時点で65歳未満。

軽減内容

所得割額を算定する際、非自発的離職者の前年中の給与所得を30/100に減額して算定。

軽減期間

離職の翌日から、翌年度末までの期間。

申告方法

離職者の「雇用保険受給資格者証」と「身分証明証」を持参のうえ、役場税務課税務班で申告してください。

18歳以下の均等割軽減について

涌谷町独自の施策として、令和5年度より18歳以下(平成17年4月2日以降生まれ)の方を対象に均等割額を全額軽減しています。

| 均等割額(医療分+支援金分) | 法定軽減の軽減割合 |

| 24,000円を軽減しています。 | 軽減なし |

| 19,200円を軽減しています。 | 2割軽減 |

| 12,000円を軽減しています。 | 5割軽減 |

| 7,200円を軽減しています。 | 7割軽減 |

1人当たりの軽減額

年度途中または短期間の加入者は月割で計算し、軽減しています。

産前産後期間の国民健康保険税の減免制度について

子育て世帯の負担軽減、次世代育成支援等の観点から、令和5年11月1日以降に出産予定または出産した方の産前産後期間相当分の所得割額と均等割額が減免される制度です。

対象となる方

令和5年11月1日以降に出産予定または出産した国民健康保険の被保険者の方。

妊娠85日以上の出産が対象です(死産、流産、早産及び人工妊娠中絶の場合も含みます)。

減免について

出産の予定日(出産日)が属する月の前月から出産の予定日(出産日)が属する月の翌々月の計4ヶ月分(多胎妊娠・出産の場合は出産の予定日(出産日)が属する月の3ヶ月前から6ヶ月分)を免除します。

(例)7月出産の場合

単胎の方

| 4月 | 5月 | 6月 | 7月 | 8月 | 9月 | 10月 |

| 期間外 | 減免対象期間(4ヶ月) | 期間外 | ||||

多胎の方

| 4月 | 5月 | 6月 | 7月 | 8月 | 9月 | 10月 |

| 減免対象期間(6ヶ月) | 期間外 | |||||

保険税が減額された場合、多く納めた保険税は還付されます。

届出について

出産予定日の6ヵ月前から届出が可能です。届出の際は母子健康手帳と本人確認書類(マイナンバーカード、運転免許証等)をご持参の上、涌谷町役場税務課までお越しください。また、郵送での届出の受付も行っておりますので、税務課にお問い合わせください。

後期高齢者医療制度に伴う国保税の減免

被用者保険加入者本人が後期高齢者医療制度へ移行することで、その被扶養者が国民健康保険に加入された場合は、国民健康保険税が減免されます。(ただし資格取得時に65歳以上の方に限ります。)

その他の減免

災害で大きな被害を受けたときや、所得が前年と比べ大幅に減少したときなど、保険税を納めることが困難な場合は一定の基準により減免になる場合があります。詳しくは税務課にお問い合せください。

納税通知書

|

期別 |

本算定賦課 |

|||||||

|

第1期 |

第2期 |

第3期 |

第4期 |

第5期 |

第6期 |

第7期 |

第8期 |

|

|

納期限 |

7月31日 |

8月31日 |

9月30日 |

10月31日 |

11月30日 |

12月25日 |

1月31日 |

2月末日 |

納期限日が、金融機関の休業日の場合は翌日が納期限です。

本算定賦課(第1期から第8期)※「納税通知書」発送時期7月中旬

確定した前年の所得と税率に基づいて計算した年税額を8回(第1期から第8期)に分けて課税します。

年度途中で加入された方の納税通知書の発送時期

4月1日から6月中旬頃までに、新規に国民健康保険に加入された方への納税通知書については、本算定賦課と同様7月中旬頃にお送りします。これ以降に、新規に加入された方への納税通知書については、届出された月の翌月中旬にお送りいたします。なお、転入者の方は転出先への所得照会により税額が変更になることがあります。

国民健康保険税の特別徴収(年金天引き)

平成20年4月から国民健康保険税の年金天引きが始まりました。なお、年度の途中で75歳となる方は、年金天引きではなく、納付書又は口座振替で納めていただきます。

特別徴収の対象となるのは、次のすべての条件を満たす世帯主の方です。

- 世帯内の国保加入者全員が65歳以上75歳未満

- 年額18万円以上の年金を受給している方

- 介護保険料が年金から天引きされている方

- 1回あたりに徴収される国保税額と介護保険料の合計額が、1回あたりの年金受給額の2分の1を超えない方

特別徴収の方法

仮徴収(4月・6月・8月)

前年度の国保税額を基に算定します。なお、前年度から引き続き年金天引きの方については、前年度2月の天引き額と同額となります。

本徴収(10月・12月・翌年2月)

確定された税率で算定された年税額から、仮徴収額を差し引いた額の残りの額を3期に分けた額です。

納付方法を特別徴収から口座振替へ変更できます。

国民健康保険税の納付方法が特別徴収となっている方について、以下の1と2の両方の要件を満たす方は、申し出により納付方法を「口座振替」に変更することができます。なお、申し出時期により年金天引きの中止月が異なります。

- これまで、保険税を滞納なく納めている方

- これからの保険税を、口座振替により納める方

手続きについては、預金通帳と届出印(既に口座振替の申し込みをしている場合は不要)を持参し、税務課税務班までお申し出ください。

お問い合わせ

税務課税務班

宮城県遠田郡涌谷町字新町裏153番地2

電話:0229-43-2114

ファクス:0229-43-2693