ここから本文です。

更新日:2024年8月2日

令和6年度定額減税調整給付金について

概要

デフレ脱却のための総合経済対策として物価高騰による負担増を踏まえ、令和6年度分の個人住民税および令和6年分の所得税において定額減税が実施されます。その中で定額減税可能額(※)を控除し切れないと見込まれる方に給付金を支給されます。

支給対象者

定額減税の対象者(納税義務者)で、定額減税可能額が「令和6年分推計所得税額」または「令和6年度個人住民税所得割額」を上回る方。令和6年分の所得税および令和6年度住民税が非課税または均等割のみ課税となる方は、定額減税の対象とならないため、調整給付金の支給対象となりません。

※推計所得税額...令和5年分の所得税額を令和6年分の所得税額とみなします。

給付額

定額減税可能額が「令和6年分推計所得税額」または「令和6年度分個人住民税所得割額」を上回る額を1万円単位に切り上げて算定した額を給付します。

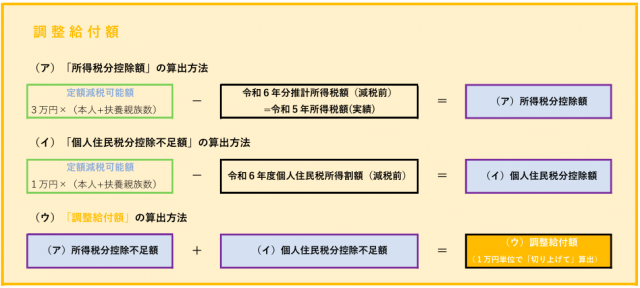

調整給付金の給付額=(ア)+(イ)(1万円単位で切り上げ)

(ア)所得税分控除不足額

定額減税可能額(3万円×減税対象人数)- 令和6年分推計所得税額 =(ア)所得税分控除不足額

(イ)個人住民税分控除不足額

定額減税可能額(1万円×減税対象人数)- 令和6年分個人住民税所得割額 =(イ)個人住民税分控除不足額

※(イ)が0円以下の場合は0円

(例)納税義務者本人が妻と子ども2人を扶養している場合

納税義務者本人の令和6年分推計所得税額(減税前)は7万3千円、令和6年度分個人住民税額(減税前)2万5千円

所得税分定額減税可能額:3万円 ×(本人+扶養親族数3人)= 12万円

個人住民税分定額減税可能額:1万円 ×(本人+扶養親族数3人)= 4万円

(ア)所得税分控除不足額

所得税分定額減税可能額:12万円 - 令和6年分推計所得税額(減税前):7万3千円

=(ア)所得税分控除不足額:4万7千円

(イ)個人住民税分控除不足額

個人住民税分定額減税可能額:4万円 - 令和6年度分個人住民税額(減税前)2万5千円

=(イ)個人住民税分控除不足額:1万5千円

(ウ)調整給付額

(ア)所得税分控除不足額:4万7千円 +(イ)個人住民税分控除不足額:1万5千円

=(ウ)調整給付額6万2千円

(ウ)調整給付支給額は7万円(1万円単位で切り上げ)となります。

給付手続きについて

令和6年の所得税(推計)及び令和6年度の住民税の課税状況に基づき、支給対象者に『調整給付金支給確認書』を送付しています。

同封されている記入例を参考に必要事項を記入し、受取口座と本人確認書類のコピーを添えて、涌谷町税務課に必ず送付してください(提出書類等の不備がある場合、給付を受けられません)。

給付予定日

『調整給付金支給確認書』に記載されている締切後、記入内容や提出書類を審査し、約3週間以内に記載された口座に給付金をお振込みする予定です。

お問い合わせ

税務課

宮城県遠田郡涌谷町字新町裏153番地2

電話:0229-43-2114

ファクス:0229-42-2693